CEOs : comment faire l’analyse financière de votre entreprise ?

Marianne | 5 août 2021 16:42:55 | 8 min de lecture

Contenu

Avez-vous déjà essayé les lunettes d’un(e) autre ? Si c’est le cas, vous le savez : pour y voir clair, chacun(e) ses verres !

Il en va de même pour l’analyse financière. CEO, CFO, directeur(trice) de service, investisseur(seuse)... Chacun(e) porte un regard spécifique sur les finances de l’entreprise. En d’autres termes : les regards que portent le/la Chief Financial Officer et son/sa Directeur(trice) Général(e) sur les finances de l’entreprise sont bien différents. Là où un/une CFO est axé(e) sur les détails, le/la directeur(trice) général(e) privilégie une vue d’ensemble.

C’est justement sur la vue d’ensemble du/de la CEO que nous avons décidé d'orienter cet article. Nous avons compilé pour vous le meilleur de nos conseils en matière d’analyse financière. Au programme :

- définitions et fondamentaux de l’analyse financière d'une entreprise ;

- comment réaliser l'analyse financière de votre entreprise avec la méthode des ratios ;

- 7 ratios financiers à connaître et suivre lorsque l'on est CEO.

Définitions et fondamentaux de l'analyse financière

L’analyse financière désigne l’évaluation méthodique de la situation financière d'une entreprise. Elle permet aux dirigeants d’entreprises d’obtenir une vue synthétique et avérée de la situation financière de leur organisation.

L’analyse financière constitue l’un des outils d'évaluation de la performance financière et opérationnelle d’une organisation. En ce sens, elle est est principalement utile à trois types de population.- Au/À la CEO de l’entreprise, qui en retire un diagnostic des performances et de la santé de cette dernière.

- Aux actionnaires, qui obtiennent une meilleure vue sur la rentabilité de l’entreprise.

- Aux créanciers (banques et/ou fournisseurs), investisseurs et/ou aux actionnaires, qui trouvent dans les conclusions de l’analyse des informations sur la solvabilité et la liquidité de l’entreprise.

![]() Notons également que les managers de service sont aussi susceptibles d’être intéressés par de telles informations.

Notons également que les managers de service sont aussi susceptibles d’être intéressés par de telles informations.

- Structure financière.

- Actifs.

- Cycle d'exploitation.

- Activité/chiffre d’affaires.

- Rentabilité.

Les 6 étapes de la réalisation d’une analyse financière :

Il est généralement admis qu’une analyse financière est réalisée en 6 étapes.- Étudier l’environnement de l’entreprise (étude sectorielle, étude du marché…).

- Réunir les documents comptables utiles à l’analyse.

- Évaluer l’évolution de l’entreprise (passé).

- Évaluer la situation actuelle de l’entreprise (le présent).

- Suggérer les changements à apporter (décisions).

- Jauger l’impact (futur) de ces changements afin d’améliorer la gestion de la performance de l’entreprise.

Les méthodes d’analyse financière de l'entreprise

Il existe plusieurs méthodes pour réaliser l’analyse financière de votre entreprise.- L’analyse de la structure du bilan.

- L’analyse verticale, axée sur l’évolution de la structure bilantaire dans le temps.

- L’analyse horizontale, centrée sur l’évolution des différentes rubriques du bilan dans le temps.

- L’analyse par ratios, focalisée sur l’analyse des ratios de structure de bilan.

Pour répondre au mieux à vos enjeux de dirigeant(e), nous recommandons cette dernière méthode. La méthode par ratios est un bon moyen d'obtenir une vue actionnable de la santé financière de votre société.

L'analyse financière de l'entreprise par la méthode des ratios

Les meilleures pratiques de l'analyse financière de l'entreprise par ratios

Pour tirer le meilleur parti de l'analyse financière de votre entreprise :- sélectionnez un petit nombre de ratios financiers significatifs ;

- analysez plusieurs ratios ensemble (et comparez vos ratios des exercices passés et/ou de votre secteur).

- d'une autre année ;

- d’autres services ;

- des normes du marché (par exemple).

Les quatre types de ratios immanquables

Les ratios financiers sont communément classés en 4 catégories. Les ratios :Les ratios d’activité

Ces ratios sont focalisés sur la vue générale de l’entreprise. Parmi eux, vous trouvez des ratios comme le chiffre d’affaires (CA) et les charges de personnel.

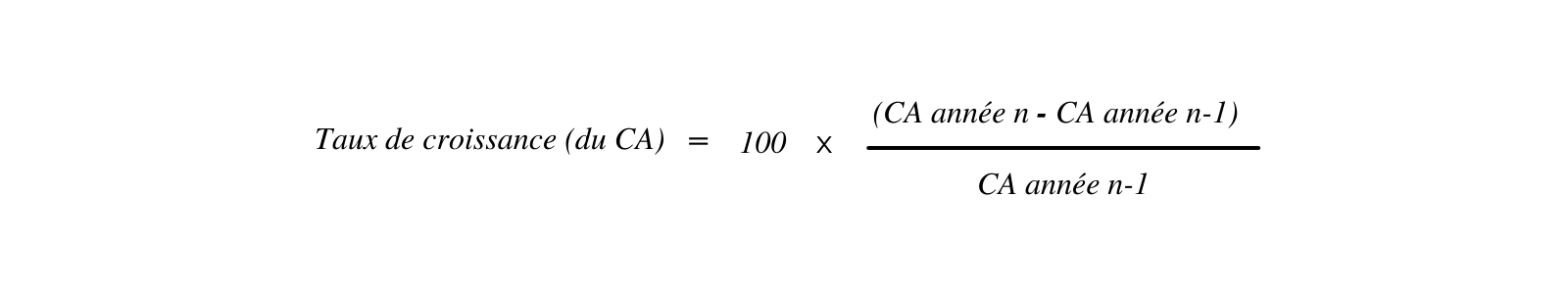

Définition et calcul :Le taux de croissance est également un ratio intéressant à suivre. Polyvalent, il s'applique aussi bien au CA, qu’à la croissance de l’EBITDA ou de la marge brute.

Voici son calcul :

![]() Généralement, le taux de croissance est calculé sur le chiffre d'affaires. Si votre entreprise a un EBITDA positif, nous vous recommandons de suivre les taux de croissance de votre EBITDA et de votre marge brute. En revanche, si votre entreprise n'est pas rentable, calculez plutôt le taux de croissance du chiffre d'affaires.

Généralement, le taux de croissance est calculé sur le chiffre d'affaires. Si votre entreprise a un EBITDA positif, nous vous recommandons de suivre les taux de croissance de votre EBITDA et de votre marge brute. En revanche, si votre entreprise n'est pas rentable, calculez plutôt le taux de croissance du chiffre d'affaires.

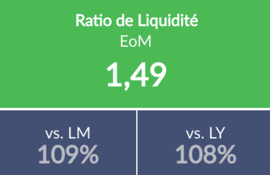

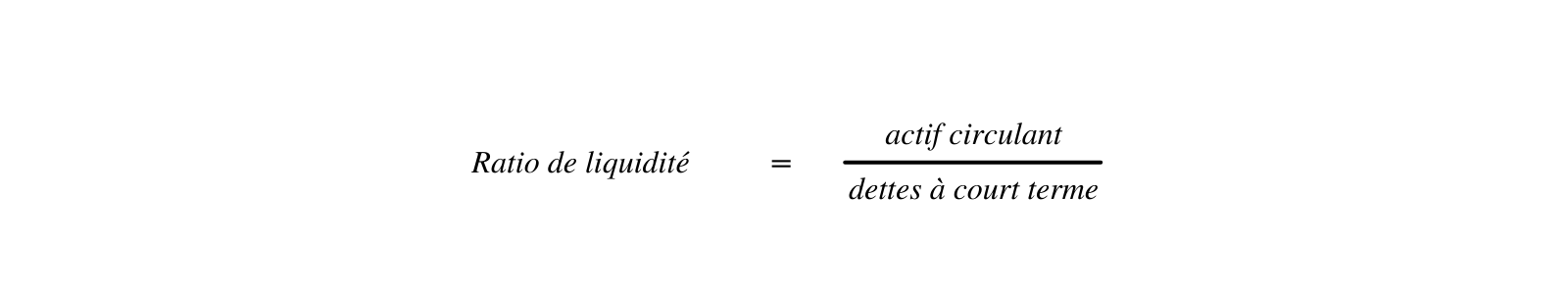

Les ratios de liquidité

Ces ratios sont dédiés à l’efficacité de la trésorerie de l’entreprise. Vous y retrouvez notamment le BFR (Besoin en fonds de roulement) et la position de de trésorerie nette.

Définition et calcul :

Un écran de ratio de liquidité dans la plateforme EMAsphere

Le ratio de liquidité générale (current ratio, ou ratio de liquidité au sens large) est également intéressant à suivre.

Il se calcule comme suit :

- Le ratio de liquidité restreinte (acid test radio).

- Le ratio de liquidité immédiate (quick ratio).

Suivez efficacement les ratios de votre analyse financière : adoptez un reporting actionnable et rapide à mettre en place. Téléchargez notre ebook consacré à la réalisation de tableaux de bord dès à présent.

Les ratios de solvabilité

Ces ratios sont centrés sur la capacité de l’entreprise à rembourser ses dettes. Deux des ratios les plus emblématiques sont (sans surprises) les ratios de solvabilité et de capacité de remboursement.

Définition et calcul :Ils sont complétés par le suivi du ROE (Return On Equity). Nous abordons cet indicateur en détail dans quelques lignes.

Les ratios de rentabilité

Comme leur nom l’indique, ces ratios sont orientés vers l’évaluation de la performance financière de l’entreprise. L’EBITDA et la marge brute sont deux des ratios financiers indissociables de cette catégorie.

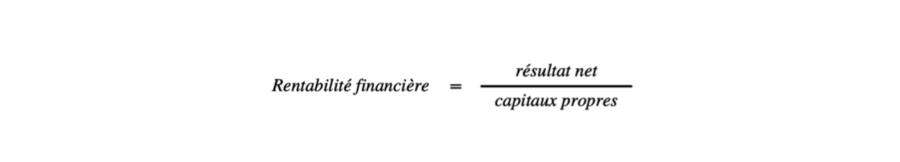

Définition et calcul :Pour compléter votre suivi de la rentabilité, vous pouvez compter sur le ratio de rentabilité financière. Il est notamment utile aux apporteurs de capitaux (fonds d’investissement, associés…) pour suivre la rentabilité financière de l’entreprise. Il se calcule comme suit :

![]() Si ce ratio est supérieur à 5%, vous pouvez considérer la rentabilité financière de votre entreprise satisfaisante.

Si ce ratio est supérieur à 5%, vous pouvez considérer la rentabilité financière de votre entreprise satisfaisante.

Les 7 ratios indispensables de l’analyse financière du CEO

Cette partie est dédiée aux dirigeants d’entreprise soucieux de se focaliser sur l’essentiel. Voici pour vous notre sélection de 7 indicateurs simples, significatifs et polyvalents :

- l’EBITDA (Earnings Before Interest, Taxes, Depreciation, and Amortization) ;

- le ROI (Retour sur investissement, ou Return On Investment) ;

- le ROS (Marge sur ventes, ou Return on Sales) ;

- le ROA (Rentabilité des actifs ou Return on Assets) ;

- le ROE (Retour sur Equity, ou Return on Equity) ;

- le ROCE (Retour sur capitaux (capitaux investis/employés), ou Return on employed capital) ;

- le ROO (Retour sur opération, ou Return on Operation).

![]() Cette sélection comporte des ratios fréquemment suivis par nos +10 000 entreprises clientes. Parmi elles, beaucoup sont des entreprises matures, avec de multiples entités à consolider. C’est pourquoi certains de ces indicateurs ne s’appliquent pas à votre entreprise si celle-ci est plus jeune.

Cette sélection comporte des ratios fréquemment suivis par nos +10 000 entreprises clientes. Parmi elles, beaucoup sont des entreprises matures, avec de multiples entités à consolider. C’est pourquoi certains de ces indicateurs ne s’appliquent pas à votre entreprise si celle-ci est plus jeune.

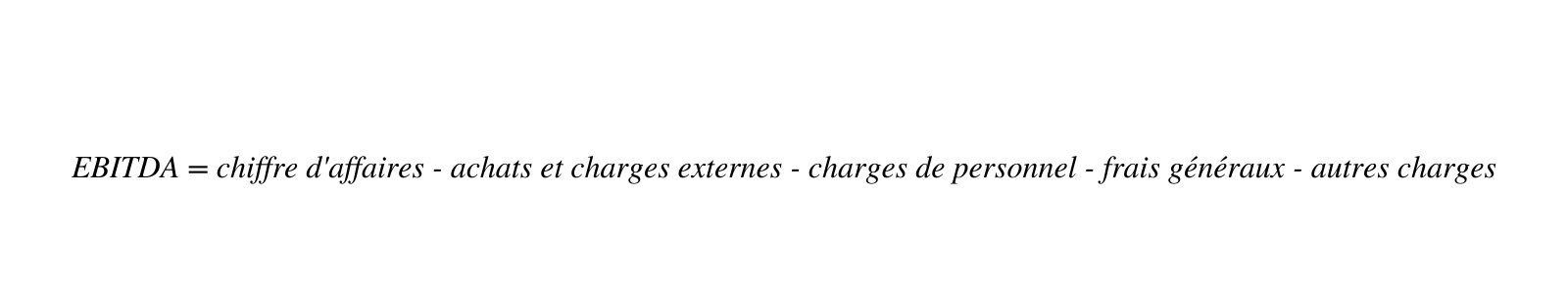

EBITDA

L’EBITDA est un terme issu de l’anglais. En français, on le désigne également sous le terme d'excédent brut d'exploitation avant intérêts, taxes et dotations aux amortissements.

L’EBITDA renseigne sur la rentabilité de l’entreprise. Il se calcule comme illustré ci-dessous :

L’EBITDA évalue la rentabilité du processus d’exploitation de votre entreprise. Cet indicateur révèle les richesses créées par votre entreprise. Il vous permet notamment de comparer votre société avec ses concurrents.

Un écran de suivi de l’EBITDA dans EMAsphere.

- vos politiques d’investissement ou de financement ;

- vos contraintes fiscales.

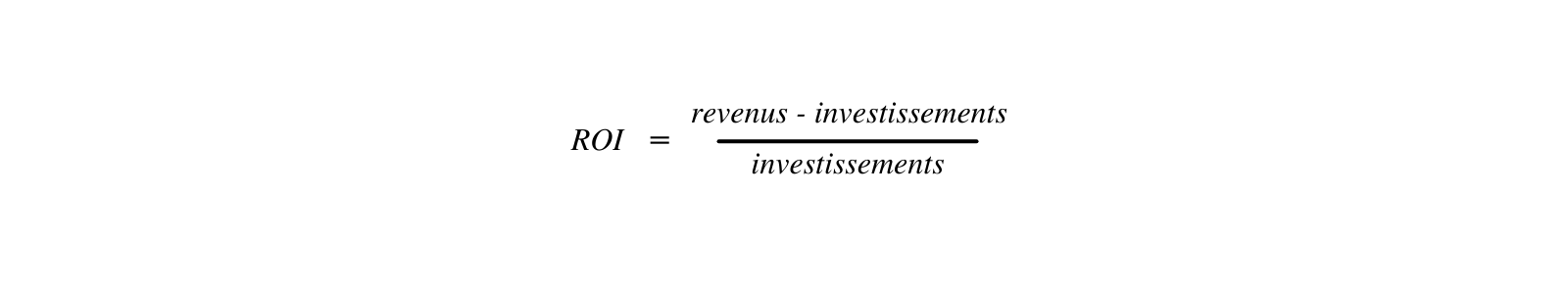

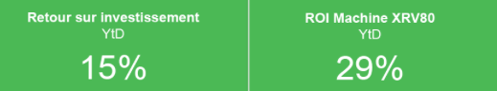

ROI

Le retour sur investissement représente le profit généré pour 1€ investi. Il est exprimé en %. Si un investissement est rentable, ce ratio est positif.

Un indicateur de ROI dans EMAsphere

Voici sa méthode de calcul :

![]() Un investissement est considéré comme rentable lorsqu'il génère des recettes (à plus ou moins courte échéance). Le ROI évalue la performance de l'investissement. En toute logique, plus les opportunités de plus values sont conséquentes et accessibles à court terme, plus votre entreprise intéressera les investisseurs potentiels.

Un investissement est considéré comme rentable lorsqu'il génère des recettes (à plus ou moins courte échéance). Le ROI évalue la performance de l'investissement. En toute logique, plus les opportunités de plus values sont conséquentes et accessibles à court terme, plus votre entreprise intéressera les investisseurs potentiels.

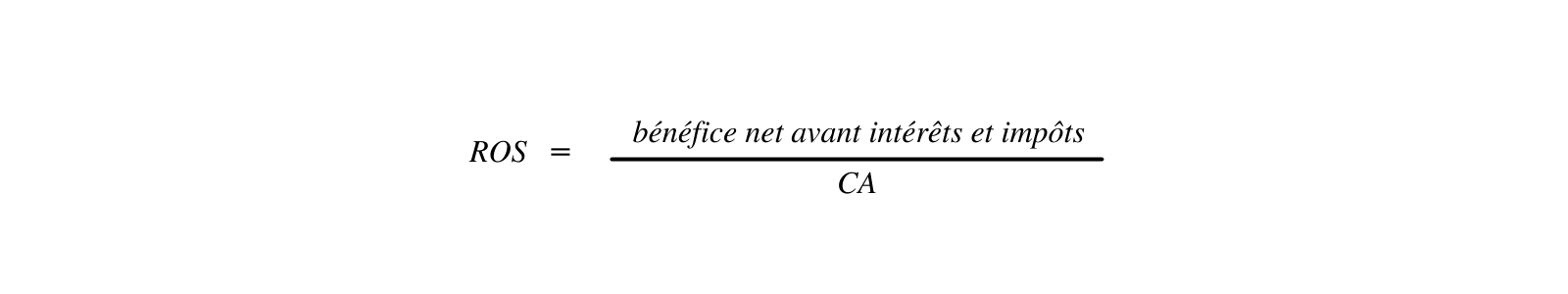

ROS

Le ROS mesure l'efficacité et la rentabilité des entreprises commerciales après la prise en compte de tous les coûts. Cet indicateur rapporte le résultat d'exploitation sur son chiffre d'affaires.

Voici la manière dont il se calcule :

Le ROS permet d’estimer le pourcentage des ventes converti en bénéfices.

![]() Le rendement des ventes et la marge bénéficiaire nette sont deux indicateurs financiers très proches. Il est communément admis que ces deux chiffres sont interchangeables. Un ROS (ou une marge bénéficiaire nette) positif signifie que votre entreprise est profitable. Un ROS négatif indique qu'elle enregistre des pertes.

Le rendement des ventes et la marge bénéficiaire nette sont deux indicateurs financiers très proches. Il est communément admis que ces deux chiffres sont interchangeables. Un ROS (ou une marge bénéficiaire nette) positif signifie que votre entreprise est profitable. Un ROS négatif indique qu'elle enregistre des pertes.

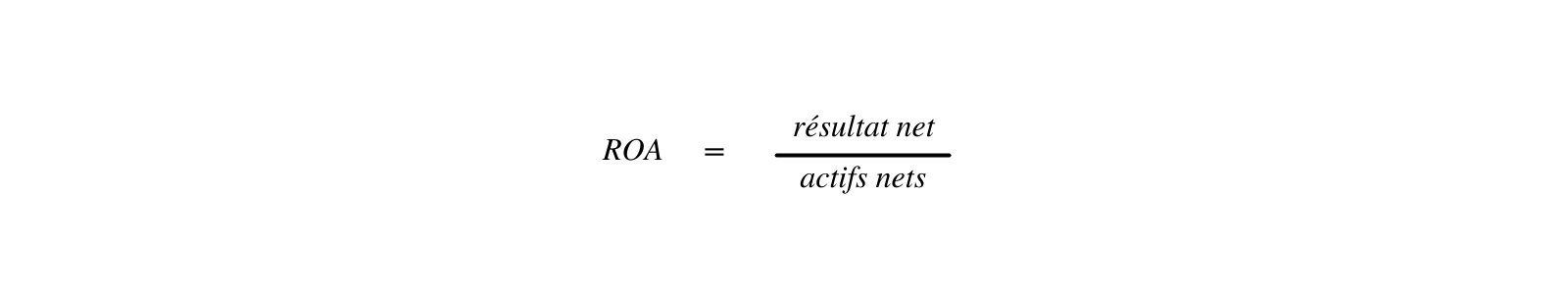

ROA

Le ROA se focalise sur le taux de rendement de l'actif investi. Il permet de savoir si les ressources de l'entreprise sont bien utilisées. En d’autres termes : si elles contribuent à générer des bénéfices.

Ce ratio s’appuie sur :- la marge nette (rentabilité finale de l'entreprise) ;

- et la rotation des actifs (ratio obtenu en divisant le chiffre d'affaires total par le nombre d'actifs, pour calculer la rentabilité de chaque actif).

Le Return on Assets permet de déterminer si l'entreprise est bénéficiaire ou déficitaire. Il évalue aussi le total des actifs (c’est-à-dire l’ensemble des éléments générant des ressources).

Il exprime la capacité d’une entreprise à générer un revenu à partir de ses ressources.

Voici la méthode de calcul la plus fréquemment utilisée pour le ROA :

![]() Un ROA inférieur à 5 est généralement considéré comme faible. Il indique que la rentabilité de l’entreprise est insuffisante comparée à ses ressources matérielles et financières.

Un ROA inférieur à 5 est généralement considéré comme faible. Il indique que la rentabilité de l’entreprise est insuffisante comparée à ses ressources matérielles et financières.

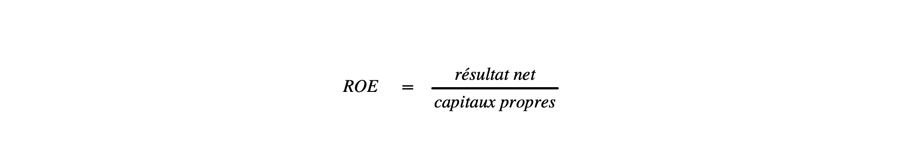

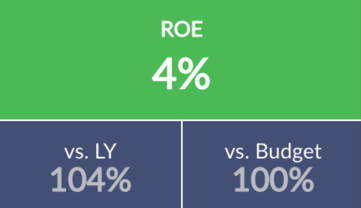

ROE

L’indicateur ROE dans la plateforme EMAsphere

Le ROE établit un ratio entre le résultat net et les fonds propres. Ce ratio calcule la rentabilité financière des fonds propres. Il permet aux actionnaires d’une entreprise de mesurer la rentabilité des capitaux propres qu’ils ont investis.

Le Return on Equity est particulièrement suivi par les analystes financiers. Ils s’appuient sur cet indicateur pour comparer la rentabilité financière d’entreprises d’un même secteur.

Son calcul figure ci-dessous :

![]() ROE et ROA sont deux indicateurs que l’on analyse fréquemment en parallèle l’un de l’autre. Contrairement au ROA, le ROE prend en compte l'endettement.

ROE et ROA sont deux indicateurs que l’on analyse fréquemment en parallèle l’un de l’autre. Contrairement au ROA, le ROE prend en compte l'endettement.

Lorsque ces 2 indicateurs n’évoluent pas dans la même direction, il faut être vigilant(e). Par exemple, un ROA faible et un ROE élevé peuvent indiquer que le bénéfice est généré grâce à un endettement élevé (faute d’une rentabilité des actifs suffisante).

Si votre ROA et votre ROE sont tous les deux stables dans la durée, les analystes considèrent que votre entreprise est stable.

ROCE

Le ROCE permet de déceler les sociétés sous-capitalisées, qui s’appuient sur un effet de levier excessif (qui se reposent sur de la dette plutôt que sur leurs fonds propres). Il est autant suivi par les apporteurs de capitaux que les équipes de l’entreprise.

En matière de gestion d’entreprise, cet indicateur permet de s’assurer que les capitaux mis à la disposition de la société servent à financer ses investissements et son besoin en fonds de roulement.

Le retour sur capitaux (capitaux employés/investis) tient compte de l’ensemble des sources de financement, endettement inclus.

Voici comment le calculer :

![]() Le ROCE est parfois employé en complément du ROE. Contrairement au Return On Equity, il prend les risques pris par l’entreprise en considération. Il constitue un des critères de décision d'investisseurs potentiels. Il n'y a pas de valeur absolue en matière de ROCE. Chaque industrie et modèle économique a ses propres besoins en capitaux.

Le ROCE est parfois employé en complément du ROE. Contrairement au Return On Equity, il prend les risques pris par l’entreprise en considération. Il constitue un des critères de décision d'investisseurs potentiels. Il n'y a pas de valeur absolue en matière de ROCE. Chaque industrie et modèle économique a ses propres besoins en capitaux.

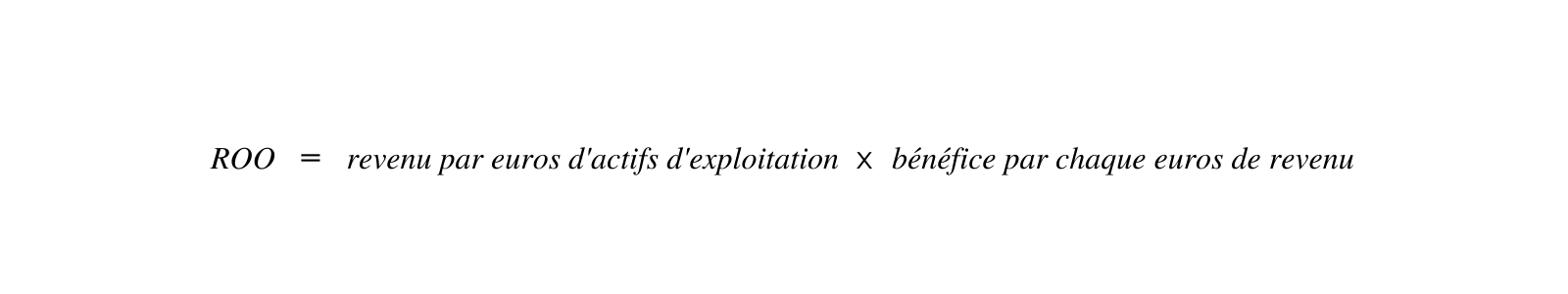

ROO

Le ROO est un dérivé du ROCE pour les entreprises privées. C’est un puissant indicateur pour mesurer le succès commercial d'une entreprise.

Contrairement au ROCE, le ROO a l’avantage de quantifier à la fois :- le rendement opérationnel passé ;

- la création de valeur de l’entreprise ;

- la portée de l’entreprise comparée à celles des entreprises concurrentes.

Voici son calcul :

![]() Un niveau de ROO acceptable n’est pas déterminé par le type d'industrie ou la taille de votre entreprise. Un niveau de ROO acceptable est déterminé par le profil de risque auquel l'entreprise est confrontée.

Un niveau de ROO acceptable n’est pas déterminé par le type d'industrie ou la taille de votre entreprise. Un niveau de ROO acceptable est déterminé par le profil de risque auquel l'entreprise est confrontée.

Que faire après votre analyse financière ?

À ce stade, vous devriez y voir plus clair en matière d’analyse financière. Vous l’aurez compris, l’analyse financière est l’occasion de poser un regard averti sur la santé des finances de votre entreprise.

Pour vous qui dirigez une entreprise, cette analyse financière est particulièrement utile. Elle constitue l’opportunité de prendre des décisions éclairées en matière de stratégie et d'investissement.

C’est pourquoi accéder aux résultats de cette analyse actionnable devrait être simple et rapide. Pour répondre à ce besoin d’efficacité du pilotage de la performance de votre entreprise, la plateforme EMAsphere peut vous aider :

- son catalogue de +50 KPIs financiers vous permet de créer vos propres indicateurs,

- sa fonctionnalité de drill-down vous permet d’accéder au détail de vos chiffres jusqu’à sa source,

- vous définissez vos propres alertes pour être averti(e) dès qu’un seuil est atteint ;

- l’accès à l’information est facilité grâce à des rapports et des accès personnalisables en fonction de l’utilisateur (niveau de responsabilité, besoins utilisateur...).

Ne ratez rien des métriques les plus importantes pour votre entreprise : suivez les KPIs du CEO les plus significatifs. Téléchargez notre ebook dédié et choisissez parmi notre sélection de KPIs liés :

- aux ventes ;

- aux achats, au personnel et aux frais généraux ;

- aux finances ;

- aux RH ;

- au marketing.